从俄乌局势对我国农产品基本面的实际影响来看,我国玉米和小麦进口占比相对较小,对我国粮食进口的影响并不大;而能源市场价格剧烈波动带来的外溢效应,将会提升油脂市场的波动率。

俄乌两国主要农作物生产及出口情况

俄罗斯和乌克兰在小麦、玉米等粮食作物市场供应中占有重要的地位。俄乌两国谷物出口占比较高,市场担心冲突升级,世界粮食安全可能将面临风险。

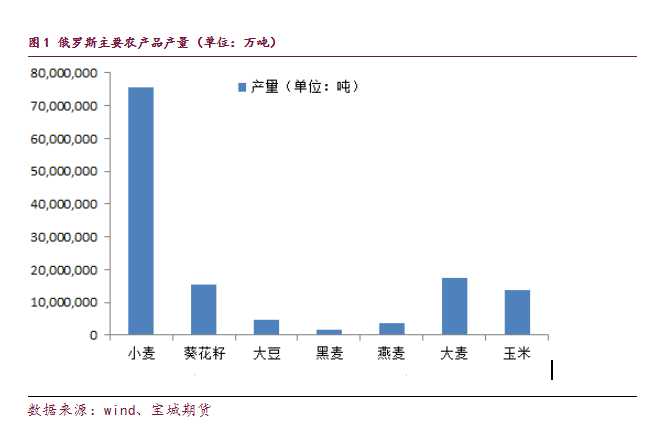

近10年,俄罗斯大麦、玉米、燕麦、葵花籽和小麦等主要农产品产量均保持稳定态势。其中,小麦产量占比超过主要农产品总产量的50%,是俄罗斯农业核心发展项。其主要原因是俄罗斯处于北温带和北寒带之间,全年冬季时间较长,夏季时间较短,小麦生长条件很适合俄罗斯独特的地理气候。同时,俄罗斯玉米和大麦的产量占比也均超过其农产品总产量的10%。

乌克兰被称为“欧洲粮仓”,处于欧洲东部,与俄罗斯接壤,是欧洲大陆上仅次于俄罗斯的面积第二大国家,农业用地4256万公顷,占国土面积的70%左右。乌克兰农业、林业、渔业GDP占总GDP的比重约10%。根据2021年乌克兰所有农作物的产量占比情况看,产量在全球占比中超过3%的谷物包括大麦、黑麦、小麦、玉米,还有葵花籽和油菜籽,其中葵花籽产量占比最为突出,乌克兰是全球葵花籽第一大生产国。

从乌克兰国内主要农作物产量的绝对数值来看,玉米、小麦、葵花籽的产量分列国内前三。其中,乌克兰玉米产量4187万吨,小麦产量3207.5万吨,葵花籽产量1638.2万吨。从市场份额来看,乌克兰葵花籽产量占全球葵花籽总产量的28.6%,大麦产量占全球产量的6.5%,小麦产量占全球产量的4.1%,菜籽产量占全球产量的4.1%,玉米产量占全球产量的3.5%,燕麦产量占全球产量的2.1%,大豆产量占全球产量的1%。

葵花籽

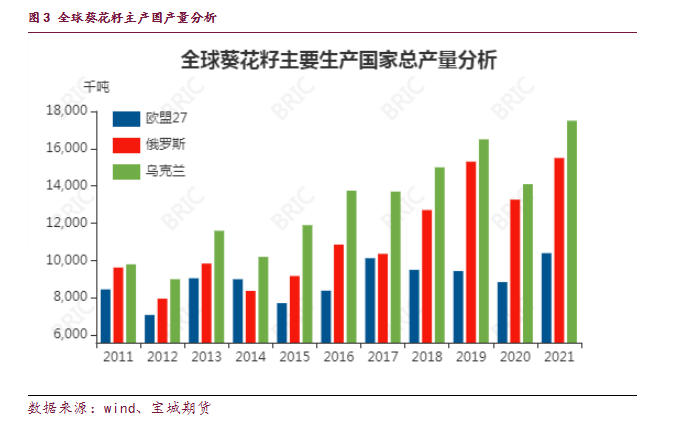

俄罗斯和乌克兰作为全球重要的葵花籽主产国,2020/2021年度俄罗斯葵花籽产量从2019/2020年度的减产中有所恢复,乌克兰葵花籽产量则再创历史新高。俄乌两国是全球重要的葵花籽生产国,但全球葵花籽贸易数量十分有限,年贸易量不过400万吨,乌克兰还对葵花籽征收10%的出口关税。乌克兰葵花籽产区主要集中于南部和东部地区,顿涅茨克和卢甘斯克合计占比12%,占比较高,相对影响预计较大。乌克兰葵花籽基本在乌克兰国内压榨,以出口葵花粕和葵花油为主。

俄乌两国主要在国内加工生产并出口葵籽粕和葵籽油。乌克兰是全球最大葵籽粕出口国,产量的80%都用于出口,出口量占世界比重高达60.9%。俄乌两国葵籽油产量合计占全球比重近60%,出口占世界比重78.32%。

玉米

俄乌两国虽然都有玉米出口,但相比之下,玉米出口主要集中在乌克兰,美国农业部(USDA)预估2021/2022年度俄罗斯出口450万吨,乌克兰出口量为3350万吨,占比17%左右,且近年来维持持续增长态势,仅次于美国,与巴西、阿根廷处于第二梯队。乌克兰玉米产区主要集中于中部地区,围绕第聂伯河两岸分布相对分散,顿涅茨克和卢甘斯克合计占比仅2%。

小麦

尽管小麦主要以口粮消费为主,但是近年来大部分国家将其视为重要的战略物资,且小麦的国际贸易程度较高,仅次于大豆。

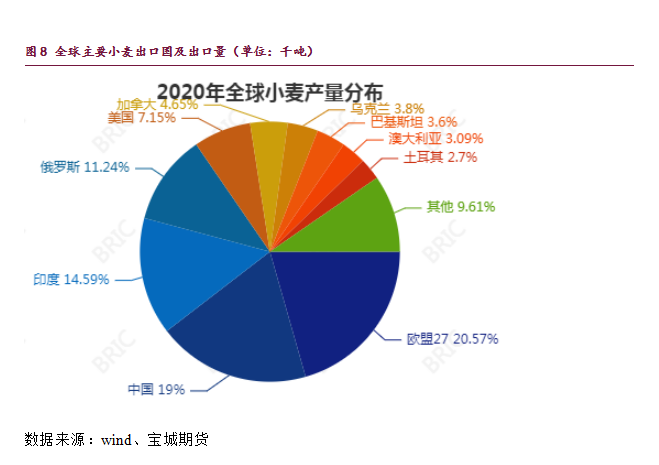

美国农业部数据显示,2021/2022年度全球小麦收获面积达2.2亿公顷,总产量为7.76亿吨。其中,俄罗斯小麦产量为7550万吨,占全球小麦产量的9.7%;乌克兰小麦产量为3300万吨,占比4.3%。2021年全球小麦出口量为2.06亿吨。其中,俄罗斯小麦出口量为3500万吨,占全球小麦出口量的16.9%,为世界最大的小麦出口国;乌克兰小麦出口量为2400万吨,占比11.6%。从整体供需来看,近年来俄罗斯和乌克兰小麦出口量均占据全球较高的出口份额,且保持较高的增速。小麦出口,俄罗斯小麦出口占全球出口量的比重接近17%,且近年来持续增长,主要得益于俄罗斯小麦的丰产,库存回到历史高位,支撑庞大的市场需求。即便出口规模持续增长,2020/2021年度俄罗斯小麦的库存消费比仍在回升,这也就意味着,即便乌克兰市场出现问题,俄罗斯仍有能力填补因乌克兰贸易中断造成的供应缺口。乌克兰小麦出口占全球出口量的比重为11.61%,乌克兰小麦产区主要集中于南部和东部地区,此次俄乌冲突的主战场顿涅茨克和卢甘斯克合计占比仅9%。

除小麦外,俄罗斯和乌克兰两国大麦出口占全球比例接近30%,其中乌克兰大麦出口占全球出口量的比例超过17%,俄罗斯大麦出口占全球出口量的比例在13%左右,两国维持在400万吨~600万吨,增幅相对有限。

菜籽

虽然两国菜籽产量占比并不大,远不及欧盟、加拿大等国,但乌克兰直接出口菜籽数量占全球的比重达20%。乌克兰菜籽产区主要集中于中部地区和北部地区,97%为冬菜籽,80%以上的产量直接出口。本次俄乌冲突的主战场顿涅茨克和卢甘斯克合计占比仅2%。

从俄乌冲突发生的地理位置来看,农产品的生产、加工、运输都将受到不利影响。由于乌克兰作为葵花籽第一大生产国,俄乌冲突地区产量占乌克兰国内产量的12%,叠加效应对葵花籽产品价格构成利好,逐渐传导扩散至其他油粕产品。俄乌冲突对油籽市场的影响程度从高到低排序为葵花籽油、葵花籽粕、葵花籽、菜籽;对谷物的影响程度从高到低排序依次为小麦、大麦、黑麦、玉米。

俄乌局势对国际粮食物流运输的影响

乌克兰很大一部分最具生产力的农业生产区位于其东部地区,而这正是俄乌危机中最可能受到攻击的地区。贸易数据检测机构称,每年10月至次年5月是乌克兰玉米主要出口窗口期,小麦出口主要是每年8月至11月,目前大部分小麦处于秋收发货阶段。未来几个月为玉米主要出口期,作为全球第一大葵花籽油出口国,葵花籽油也一直保持全年出口状态。因此,从物流运输角度看,重点影响的是玉米、小麦和葵花籽油粕,需关注玉米和葵花籽油粕的出口贸易。

俄罗斯和乌克兰的小麦主要出口到埃及、土耳其、孟加拉国以及一些中东国家。亚洲国家中,印尼、菲律宾、泰国、韩国等国家也从乌克兰进口小麦。由于地理位置的原因,这些贸易主要经由黑海实现。因此,黑海是干散货出口的关键中转站。俄乌冲突将破坏黑海地区的贸易,黑海贸易受阻将直接导致船舶公司运力减少、运价上涨。

根据船舶经纪公司BRS的数据,截至1月底,乌克兰已经出口了当前销售期预测的71%的小麦,但仅出口了预测的玉米出口总量的32%。由于玉米仍有大量出口目标等待兑现,因此从物流运输角度来看,一旦黑海地区船运受阻,对乌克兰玉米出口的影响将大于小麦。同时,相关的粮食作物减产风险同样需要防范,关注俄乌局势变化对春小麦种植的影响。

在全球化的时代,区域供需关系的变化很快会传导至全球。卷入冲突中的美国虽然是农产品出口大国,但也需要承受谷物、油籽价格上涨的压力。受地缘政治关系紧张的影响,CBOT玉米、小麦期货均将受到提振而飙涨。虽然俄乌局势对全球大豆的供应和需求不会产生直接影响,但谷物市场的投机氛围也对豆类市场形成提振,令CBOT大豆期价在南美减产以及北美春播的题材切换下,再度得到风险溢价的加持。油脂市场也间接受到葵花籽油供应风险和能源价格强势大涨的双重推动,期价连创新高。

俄乌局势对我国农产品市场的影响

俄乌局势对我国农产品市场的影响,与国际市场存在一定差异。从本次受到影响的品种来看,按我国进口依存度由高到低排序分别为葵花籽油、葵花籽粕、菜油、菜粕、菜籽、玉米、小麦。此外,通过直接影响的品种(比如葵花籽油和菜油)和能源市场价格的间接传导,油脂市场的联动性增强,对此前基本面逻辑较强的将会进一步释放上涨空间,从而表现为在资金的推波助澜下,期价逐一兑现了利多预期之后,价格脱离基本面进一步飙涨,风险溢价持续扩大。

而从俄乌局势对我国农产品基本面的实际影响来看,我国玉米和小麦进口占比相对较小。近两年,进口玉米规模明显扩大。海关总署数据显示,2020/2021年度我国进口玉米增至2709万吨,其中从美国进口1795.31万吨;乌克兰是我国第二大玉米进口来源国,进口乌克兰玉米859.34万吨,占我国进口玉米总量的31.7%。

俄乌局势恶化,将给美国玉米出口创造更为有利的环境,如果乌克兰玉米出口受阻,美玉米出口从中受益,带来的增长潜力高达近50%,对美玉米期价的推动也将体现在进口玉米成本之上,虽然从进口规模来看,进口玉米数量占国内玉米总产量2.7亿吨的比例仅为10%,但进口价格的变化将对国内玉米市场产生扰动。

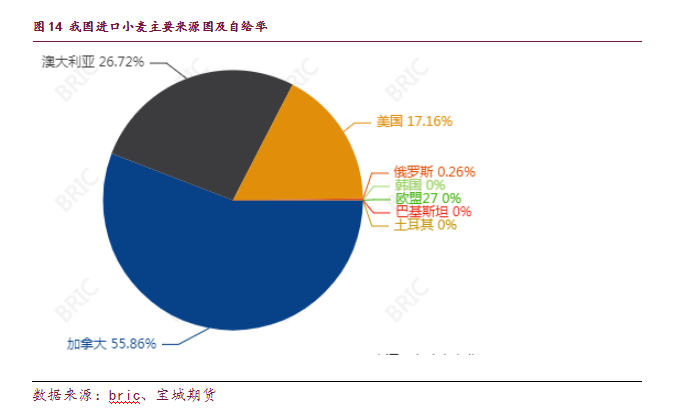

2020/2021年度我国小麦产量为1.34亿吨,进口量为820万吨,占国内小麦产量的6.1%。我国小麦的进口来源国主要是美国、加拿大、澳大利亚和俄罗斯。主要进口来源国中,北美和澳大利亚小麦的进口份额最大,2020/2021年度我国从俄罗斯进口的小麦数量不足10万吨,占国内进口需求的1.2%。这也意味着无论俄乌局势如何变化,对我国小麦的进口影响并不大,需要防范的是,在全球市场联动的背景下,价格水涨船高带来的进口成本攀升风险。

同时,俄罗斯国家农业监管机构也表示:“中俄两国通过双边协议,取消俄罗斯对华出口小麦和大麦的地区限制,允许俄全境小麦和大麦输华。”这意味着两国之间农业贸易进一步强化,即使在俄乌冲突升级的情况下,依然能够保障我国在粗粮进口上的需求。

我国直接进口葵花籽数量很少,进口葵花籽油基本上来自俄乌两国,2020/2021年度我国共进口葵花籽油170万吨,其中64%来自乌克兰;2020/2021年度我国进口葵花籽粕180万吨,基本上全部来自乌克兰。

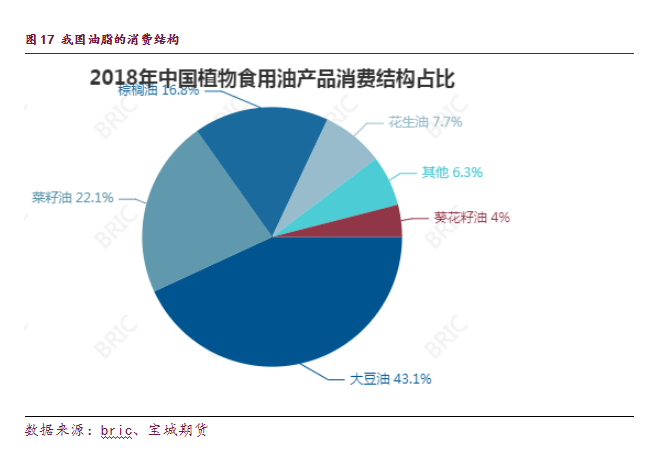

我国葵花籽粕进口总量并不大,而且还有出口需求。如果葵花籽粕进口出现问题,最直接的可能是寻求其他杂粕替代,将相应增加其他粕类的需求。因此,随着俄乌两国冲突不断升级,影响到葵花籽粕和葵花籽油的出口供应,将抬升油脂及蛋白粕价格。随着油粕市场联动性增强,在进口供应可能收紧的预期影响下,国内油粕市场原本供需紧张的格局将变得更加紧张,在自身基本面强势的背景下,得到国际市场风险溢价的加持。从菜籽品种来看,我国主要从加拿大进口菜籽和菜粕,从俄罗斯进口少量菜油。因此,俄乌冲突对我国农产品市场的影响主要集中在油粕品种上。

2021年我国进口菜籽油200万吨,主要来源国是加拿大、俄罗斯、乌克兰和澳大利亚。其中,从俄罗斯进口菜籽油32.9万吨,占进口总量的16.5%;从乌克兰进口菜籽油5.6万吨,仅占进口总量的2.8%。即便乌克兰菜籽油出口受到影响,并不会阻碍我国菜籽油的正常进口节奏,对国内菜籽油市场影响不大,需关注俄罗斯出口限制对我国进口的影响。

随着进口菜籽油成本大幅攀升,国内菜籽油港口库存存在加速去化的可能性,这将对菜籽油价格构成有力支撑。同时,通过临池葵花籽油的传导,在棕榈油、豆油供应紧张预期发酵的背景下,油脂市场的强势格局将进一步巩固。三大品种联动性将明显增强,能源市场价格剧烈波动带来的外溢效应,将会提升油脂市场的波动率。

从俄乌紧张局势对油脂市场的影响来看,葵花籽油进口将直接受到影响,削弱通过进口葵花籽油对其他油脂进行替代的预期,不得不重回主要油脂品种进行替代的选择。南美大豆减产导致头号豆油出口国阿根廷豆油出口受限,头号棕榈油出口国印尼限制棕榈油出口,头号葵花籽油出口国乌克兰局势动荡导致葵花籽油出口暂停,多重因素加剧油脂原本供应紧张的格局,能源市场价格的剧烈波动也将影响油脂制生物能源需求前景,令油脂期价风险溢价大幅累积。

需要注意的是,一旦市场风险解除,期价将面临快速回落的风险,然后重新回归基本面的逻辑。在硬核逻辑没有改变之前,整体强势运行的基础仍在,市场情绪加剧的短期波动不会改变原本价格运行方向。

来源:粮油市场报

作者:毕慧

编辑:李偲

时刻新闻

时刻新闻