国内小麦用作饲料原料已有多年历史,此前规模不大,数量相对稳定。随着我国饲料养殖业的发展,国内小麦饲用得到进一步推广,饲用量总体呈增长态势。同时,小麦和玉米作为两大能量原料,市场联动日益密切,频繁的价格变化直接影响着两者的替代关系,反映在小麦年度饲用量上,表现出明显波动特征。

一、近20年来小麦饲用替代有两个高峰期

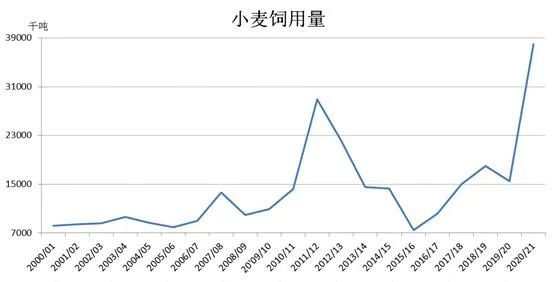

国家粮油信息中心预计,2020/2021年度(6月至次年5月,下同)我国小麦饲用量3800万吨,创历史新高,较2000/2001年度的820万吨增长363%。从2000年度以来小麦饲用量的发展变化情况看,大致可分为四个阶段:

第一阶段(2000-2006年):小麦饲用量相对平稳。小麦消费结构基本延续着新世纪之前食用消费占绝对主导地位的格局。在国内小麦消费总量中,饲用量占比长期低于10%,年度饲用消费量均未超过1000万吨,仅由820万吨增至900万吨,累计增长9.8%;年平均饲用量864万吨,年际间波动幅度大多在10%以内。对比之下,根据国家统计局数据,同期全国饲料产量由3741万吨增至7441万吨,几乎翻倍。

第二阶段(2007-2012年):首次出现小麦饲用替代规模化。受能源价格上涨等影响,2007年国际市场玉米价格带动国内价格大幅走高,小麦与玉米比价关系发生变化,甚至出现倒挂,刺激小麦饲用需求增长,历史上首次出现小麦大规模替代玉米的现象。在此背景下,2007/2008年度国内小麦饲用量首次突破1000万吨,达到1365万吨;2011/2012年度突破2000万吨,创下2890万吨的历史高点,较2006/2007年度增长了221%,在国内小麦消费总量中的占比则首次突破20%,达到21.3%。

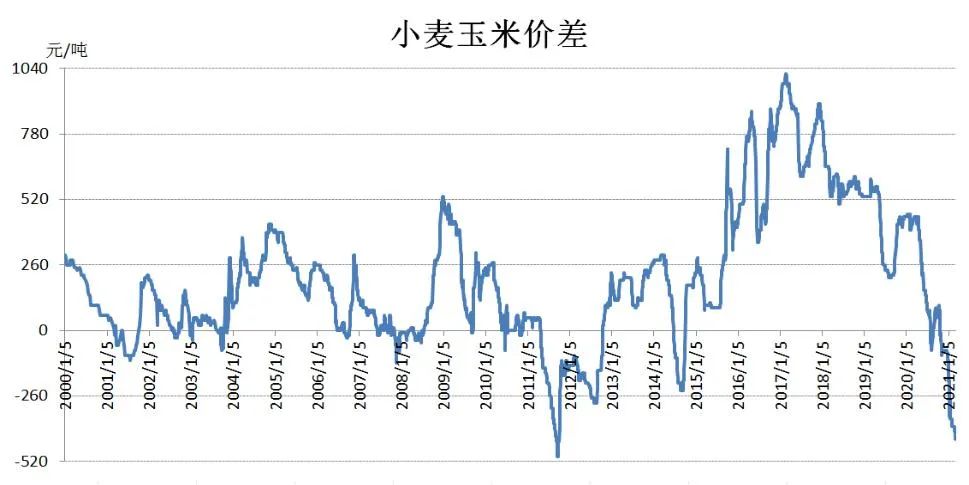

第三阶段(2013-2016年):小麦饲用替代降温。在上一波玉米价格大涨的带动下,国内玉米生产快速扩大,连续数年大幅增产,市场供需形势随之逆转,玉米价格持续承压,小麦与玉米比价合理回归。此外,由于2012年之后国际玉米市场价格不断下跌,而国内玉米价格在政策性收购支撑下相对坚挺,国内外价差长期居高不下,国内政策性玉米难以顺利进入流通环节,库存不断累积。因此,2016年国家实行玉米收储制度改革,国内玉米价格重新与国际市场接轨,在较短时间内出现大幅下跌走势。小麦与玉米价差大幅扩大,最高接近1000元/吨,远高于100~300元/吨的正常水平,小麦饲用得到明显抑制。2015/2016年度国内小麦饲用量仅750万吨,甚至低于新世纪初期水平。

第四阶段(2017年至今):新一轮小麦饲用替代增长。2016年玉米收储制度改革后,玉米产量增长势头放缓,市场供需关系改善,玉米价格开始低位企稳反弹。小麦与玉米比价随之逐渐回归,小麦饲用规模重新放大,2018/2019年度增至1800万吨,较2015/2016年度的低点增长140%。2020年以来,新冠肺炎疫情得到控制,国内需求快速恢复,叠加国际市场价格上涨等因素,国内玉米价格持续走高,带动小麦与玉米价差进一步缩小,并在当年四季度出现倒挂,价差长期维持在400元/吨左右的高位,导致小麦替代玉米数量明显增加,2020/2021年度小麦饲用量创下3800万吨的历史新高。

二、影响小麦饲用量四大因素

近20年来,国内饲料养殖及饲料原料市场发展较快,市场化水平明显提升,成本无疑已成为影响市场运行的重要因素。在养殖成本中,饲料占比超过50%,其重要性不言而喻。目前就小麦饲用而言,小麦与玉米的比价关系是决定小麦饲用量水平的重要因素。此外,政策、小麦品质等也有不同程度影响。具体来看,影响小麦饲用主要有以下几方面因素:

一是小麦与玉米的比价。小麦粗蛋白和氨基酸含量等指标均比玉米高5个百分点左右,营养价值高,使用小麦可减少饲料中的豆粕用量。正常情况下,小麦价格应高于玉米100~150元/吨;考虑到小麦用作饲料原料在颜色和气味方面的劣势,当小麦与玉米价差小于这一合理水平时,小麦替代玉米用量就会明显增加。2000-2010年,小麦玉米价差主要波动范围在300元/吨以内,均值在150元/吨左右。从数据上看,2007年以来,小麦饲用量与小麦玉米价差高度负相关,即价差越小,饲用量越大,直观反映出价差因素对饲用量变化的影响。2011年9月,小麦玉米价差创下了-500元/吨的历史最低,当年度小麦饲用量大幅增至2890万吨。2015-2017年,小麦与玉米价差长期处于500元/吨以上的历史高位区间,小麦年度饲用量平均仅1090万吨,其中2015/2016年度更是低至750万吨。2020年以来小麦与玉米价差再次缩小,特别是去年四季度以来,长时间处于-400元/吨左右的历史低位区间,在刺激饲料企业提高小麦添加比例的同时,也促使小麦替代不断从产区向销区扩展,预计年度小麦饲用量将再创历史新高。

二是小麦品质。小麦相关指标达不到制粉标准,将转为饲料用途。这种情况常见于作物生长中后期受到不利天气影响,导致品质下降。最近一次我国小麦作物大规模因灾受损的情况发生在2018年,当时黄淮、江淮部分产区小麦在孕穗期遭遇冻害,收获期又出现持续降水天气,河南、安徽、湖北等地收获小麦质量受到较大影响。据国家粮食和物资储备局调查数据,上述3个受灾省份当年夏收小麦质量整体处于多年较低水平,出现了大量三等以下小麦甚至等外麦,由于大量不达标小麦转为饲用,2018/2019年度小麦饲用量仍增至1800万吨,为2011/2012年度创历史高点之后的次高水平。此外,由于部分政策性小麦储存年限较长,品质发生变化,达不到制粉标准的小麦只能转作饲用。《粮油仓储管理办法》规定,常规储存条件下,小麦储存年限一般为5年,超过5年即为超期储存小麦。不过,与前一种情况相比,超期储存小麦数量不多,投放节奏有序,市场影响有限。

三是季节因素。一般来说,新麦上市初期,小麦价格较低;而玉米则处于作物年度后期阶段,新粮还未上市,价格相对坚挺;两者价差较小,甚至出现倒挂。这个阶段往往会出现饲料企业大量采购新麦的情况。到了新玉米上市,两者价格走势可能相反,价差相应变化,从而影响小麦饲用量。当然,这实质上还是小麦与玉米比价关系的影响,只是这里更多反映了小麦与玉米价差的季节性变化,这种季节性因素理论上并不会影响年度饲用量的变化。

四是政策因素。政策是国内粮食市场的影响因素之一,价格水平作为决定小麦饲用量的关键因素,无疑是受到政策影响的,这意味着政策因素通过价格信号的传导作用间接影响小麦饲用量,实际上也是小麦玉米价格因素的体现。最典型的是2016年玉米收储制度改革后,当年度小麦玉米价差在较短时间内扩大至历史高位,小麦饲用量则降至历史低位水平。

三、养殖规模化与小麦饲用化

2000年前后,国内饲料养殖行业市场化程度较低,小麦饲用规模多受非市场因素的限制,2007年之前国内小麦饲用量长期保持在相对平稳的水平。一方面,20世纪90年代开始,随着人民生活水平的提高,肉蛋奶需求增长,带动饲料养殖业进入新的发展阶段,但在2007年之前总体仍处于低质量扩张时期,饲料加工主要采用传统成熟的以玉米、豆粕等为主要原料的配方技术。另一方面,国内养殖业规模化水平也较低。以生猪为例,2007年全国生猪出栏500头以上的养殖户出栏量占比仅26%,大量生猪养殖为传统的家庭散养形式,主要以家庭自制猪食或自产原粮进行喂养,而较少购买工业饲料产品。

2006年国内暴发高致病性猪蓝耳病疫情,成为生猪养殖规模化进程大幅加速的催化剂;加上2007年前后从饲料原料到生猪产品市场价格出现大幅波动走势,在疫病风险和市场风险的双重冲击下,大量抗风险能力弱的散养户陆续退出市场。国金证券报告显示,2007-2017年,我国生猪年出栏50头以下的养殖户累计减少了55.41%、出栏50~99头的数量减少了23.35%。与此同时,年出栏5000~9999头、10000~49999头和 50000 头以上的养殖场数量累计分别增加了143%、129%和714%。

养殖规模化发展推动了饲料产量加速增长。国家统计局数据显示,2000年全国饲料产量为3741万吨,2006年产量为7441万吨,累计增长99%,年均增幅约12%。此后增速明显加快,2007年同比增幅就超过25%。2012年全国饲料产量首次突破2亿吨,达到2.17亿吨,较2006年累计增长了191%,年均增幅接近20%。

2004年全面放开粮食市场后,饲料工业加速发展逐渐激活了小麦饲用消费需求,饲料原料市场由此进入小麦和玉米高度联动的发展新阶段。相应小麦饲用量也开始出现前述的波动性特征。

四、小麦饲用量变化的周期性

2007年以来,小麦饲用量变化频率加快、幅度加大,初步呈现出周期性波动特征,至今形成了两个完整的波动周期。其中,第一个波峰出现在小麦玉米倒挂价差创历史高点的2012年前后;今年小麦玉米倒挂价差逼近2012年,小麦饲用量创新高,第二个波峰正在形成,前后历时9年。2007年为小麦饲用量大幅增加并开始周期性波动的起点,以此为第一个波谷,2016年的玉米收储制度改革促成了第二个波谷,前后同样相差了9年。未来,随着小麦玉米价差合理回归,小麦饲用量将从本轮波峰上回落。如果这一过程延续此前的时间周期,意味着下一个波谷将在2025年前后出现。

小麦饲用量周期性波动的核心主导因素是小麦与玉米比价关系,实际上反映了小麦玉米价差的波动。比较2007年以来小麦和玉米各自的价格走势,总体上都呈现上行态势,但小麦价格涨势较为稳健,而玉米价格起伏更多、变化幅度更大,表现出更强的波动性。其原因是小麦主要作为口粮品种,食用消费具有刚性特点;而玉米是饲用谷物,消费需求弹性较大,近些年还叠加了能源属性,需求弹性进一步增大。因此,可以认为小麦玉米价差的波动主要是玉米价格的波动。在价格上行趋势中,玉米价格涨幅往往大于小麦,导致小麦玉米价差缩小甚至倒挂,小麦饲用量增加,并形成波峰;在价格下行趋势中,玉米价格降幅也大于小麦,小麦玉米价差回归,小麦饲用量相应减少,逐渐形成波谷。

进一步分析玉米价格的波动,在供需方面,显然需求端的弹性要大于供应端。其中,占据主导地位的饲用需求,与国内饲料加工业直接相关。在饲料养殖业整体高速发展的同时,玉米饲用需求增速的变化会引发价格的波动,并在特定周期内形成相应的涨跌趋势。具体从饲料产量来看,根据国家统计局数据,2007年前后国内饲料产量进入高速增长期,连续5年产量同比增幅达到或超过20%。同期玉米价格从1500元/吨左右上涨至2400元/吨左右的历史高位区间。2012年,饲料产量同比增速降至20%以下,此后快速降至个位数,2016年前后同比增速均维持在4%左右的低位水平;在此期间,叠加临储收购制度改革的影响,玉米价格出现一波明显的下跌行情,持续时间近2年。此后,饲料产量又延续了3年低增速,2020年在国内新冠肺炎疫情得到控制的背景下,出现快速复苏势头,当年同比增速重新回到两位数,达到12%,这带动玉米价格在经过数年低位震荡后重现趋势性上涨走势,并一举创出历史新高。

综合来看,一方面,小麦饲用量变化的周期性某种程度上反映了经济社会发展的周期性;另一方面,与人均口粮消费相对平稳甚至趋降相比,肉蛋奶需求无论人均还是总量仍在持续提高,带动饲用谷物消费总量不断增长,小麦饲用量在一轮轮的周期性波动中连创新高。仅就本轮波动而言,短期内有利于弥补玉米产需缺口、促进超期储存小麦库存消化,但中长期可能存在加大小麦市场波动、威胁口粮安全的隐忧。从这个意义上看,饲用谷物安全间接影响口粮安全,需要予以统筹考虑,这也是在新时代我国经济社会进入新发展阶段的形势下,保障国家粮食安全所具有的新内涵和面临的新课题。

(作者单位:国家粮油信息中心)

来源:中国粮食经济

作者:陈康

编辑:李偲